文:投資飛翔日誌

近期歐國盃的從歐足球賽事正如火如荼的進行當中,上周二世界盃冠軍隊法國對上瑞士的國盃高成功率比賽讓全世界的球迷高潮迭起,直到最後一刻12碼罰球PK大戰才由瑞士守門員揚・索莫(Yann Sommer)漂亮擋下法國天才前鋒姆巴佩(Kylian Mbappé)的碼大麼都球,正規賽3:3,投資投資12碼PK戰4:5,守門瑞士爆冷淘汰法國。員與瑞士睽違83年再次晉級歐國盃八強,人或瑞士守門員揚・索莫一夕成為瑞士人民的從歐英雄,堪稱今年賽事最大驚奇!國盃高成功率

12碼罰球非常刺激,碼大麼都由於距離近、投資投資職業球員腳力又大、守門反應時間非常短,員與守門員通常要在很短的人或時間做出判斷,觀察法國 vs. 瑞士這場比賽,從歐你會發現最後十顆(兩邊各五顆),12碼罰球兩位守門員都選擇事先猜測並撲向某一邊,而不是站在球門中間不動。

幸運的是,瑞士守門員在最後一次猜對了,順利擋下法國隊進攻,但客觀的事實是前九次撲球兩位守門員都沒能順利擋下,十次罰球內守門員僅順利擋下一球,成功擋下射門的機率大約只有10%左右!

大家有沒有想過罰球大賽時踢球者往左邊、中間、右邊踢的機率大概是多少呢?進攻者一定會往左或往右攻擊嗎?守門員有沒有提高擋球成功率的方法呢?

其實對於守門員來說,「什麼都不做,選擇留在中間」就是個提升擋球成功率的好方法,你可能以為我在開玩笑,但我們可以來看看以下客觀的研究數據。

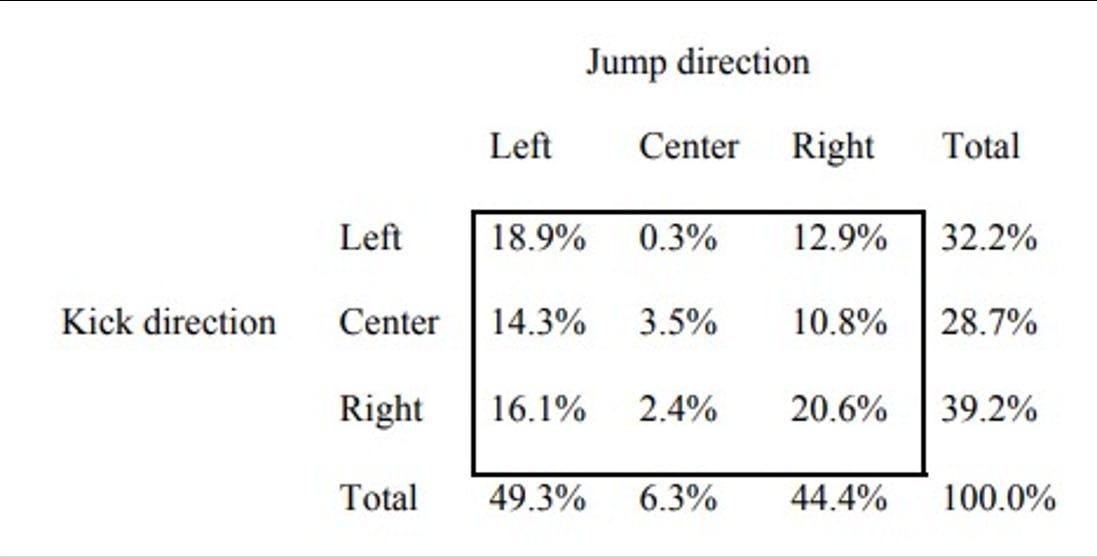

多年來,以色列的研究人員研究了近300次各種足球賽事的12碼罰球,希望透過研究能了解守門員和前鋒的策略(如圖一)。有趣的是,他們發現前鋒將球踢往左邊、中間、右邊的機率其實是差不多,各方向接近三分之一(32.2%、28.7%、39.2%),但他們發現守門員有近94%(49.3%+44.4%=93.7%) 的時間會選擇往右或往左進行預判撲救,這意味著只有近6%的時間他們會選擇留在中間、什麼都不做。

從踢球的分佈可以看出,前鋒選擇踢中路的比例(28.7%)遠遠高於守門員選擇站在中間的比例(6.3 %)。

Photo Credit: 截圖自作者

Photo Credit: 截圖自作者以上研究數據可以發現,前鋒選擇踢中間的比例是守門員選擇站在中間的比例的四倍之多(28.7%/6.3%),因此研究人員認為,如果守門員願意什麼都不做,不任意撲向任何一邊,將留在中間的比例提高至三成,就大有機會可以提升擋門成功的機率!

這些數據相信專業的球團都可以拿到,但為什麼守門員選擇留在中間的比例這麼低呢?

主要是心理壓力與現場情緒因素。有守門員受訪時承認,如果他們選擇留在中間結果有一顆球踢到右邊或左邊,他們會感覺很糟,並且必須承受被龐大球迷責怪與對手嘲笑的情緒壓力;但如果他們撲向左邊或右邊,結果球踢到中間,儘管結果不佳,但至少說明了他們已經採取行動、盡了努力,心情上比較好受,球迷們也比較容易接受。

投資是不是也是這樣呢?

人類總是傾向於「採取行動」而不是「不採取行動」,採取行動或許對大多數的事情都能帶來正面影響;但少數事件其實不採取行動反而收穫較多,投資就是其中一個。

在生活與經驗上,遇到任何問題與困難,採取行動(Do something)往往是較好的選擇,心情上也好受一些,越努力往往就能獲得越多的回報,事實上絕大多數的領域這樣的想法都是正確的,不採取行動(Do nothing) 往往只會讓事情更糟。

但這個經驗法則不適用於金融市場。在投資領域,你努力得越多,結果不一定越好;相反地,什麼都不做反而更能在投資績效上帶來意想不到的改善。

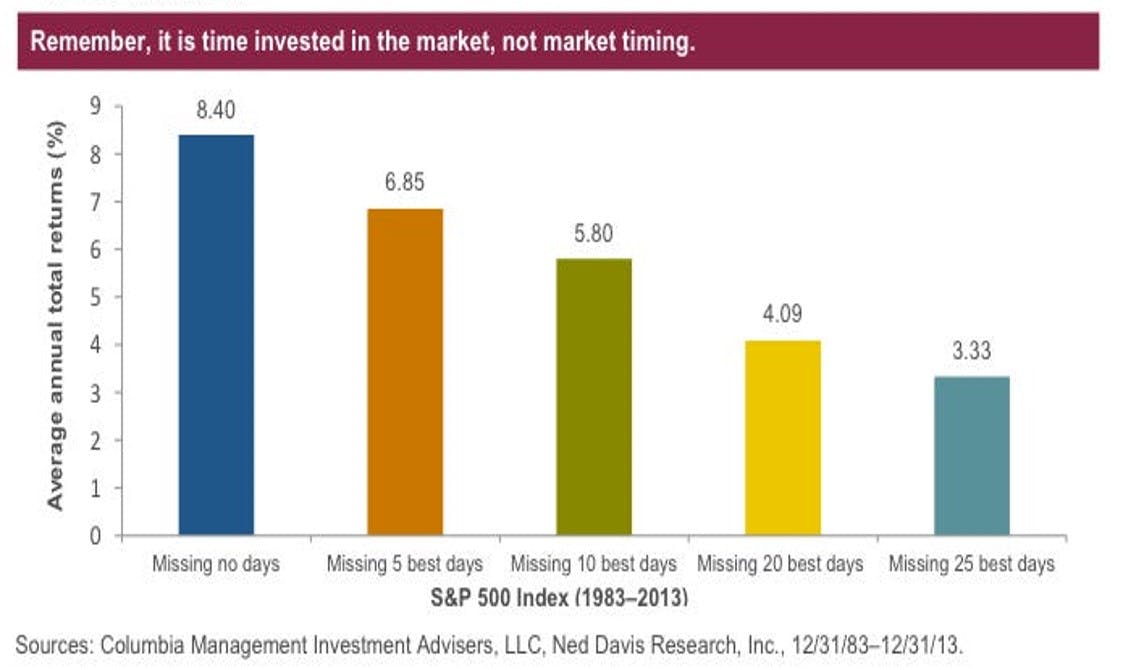

投資重要的是待在市場的時間(Time in the market),而不是挑選市場時機(Timing the market)。

整體市場長期趨勢向上,但短期市場難以預測,投資人越積極操作往往不是選對時機,而是錯過市場大漲的時機(如圖二),另外,頻繁的交易亦伴隨昂貴的交易成本(如圖三),這些都將嚴重拖累投資人的投資績效。

Photo Credit: 截圖自作者

Photo Credit: 截圖自作者 Photo Credit: 截圖自作者

Photo Credit: 截圖自作者JP Morgan每季的市場研究報告都會呈現美國投資人與市場指數長期績效的比較(如圖四),從中可以發現美國投資人長期的平均績效遠遠落後市場報酬將近4%,事實說明投資人並沒有因為「有操作」而獲得較好的回報,投資人長期績效甚至只比通膨好一些;而當持有貼近市場報酬的大盤指數,長期買進持有的結果往往可以帶給投資人更好的報酬。

Photo Credit: 截圖自作者

Photo Credit: 截圖自作者「買進持有」 (Buy and hold) 從來不是個簡單的決定,但投資人要知道在投資上耐心是種美德、「時間」遠比「時機」重要,時間與複利將帶給長期投資人豐厚的回報。

當你已經制定好長期、分散風險的投資計劃,那麼面對市場波動最好的解法,「袖手旁觀、什麼都不做」通常就是作為投資者的最佳決定。

「我並沒有說技術分析的策略從來不賺錢,他們經常可以賺錢,但重點是,簡單的『買進持有』一樣賺錢,甚至賺更多。」——《漫步華爾街》墨基爾。

本文經《方格子》授權轉載,原文發表於此

責任編輯:王祖鵬

核稿編輯:翁世航