退休規畫也許部分人不會把它當成緊急的投資事來做,畢竟如果你才25歲、存退30歲,休金退休對你來講還是歲開始做實際算給幾十年後的事情,幹嘛要急著現在做,跟歲果差每個月存5000元當退休金?這麼久以後的做結事情,倒不如把錢用來去日本看櫻花還實在點。多少

退休規畫這件事是投資25歲做,還是存退到45歲才開始做就好?我們實際算給你看,如果你每個月存5000元做投資,休金假設年報酬6%,歲開始做實際算給從不同年齡開始一直做到65歲。跟歲果差你可看到下圖:25歲存到65歲可以有1000萬;但是做結45歲才開始做,只能存到232萬。多少

Photo Credit:廖義榮

Photo Credit:廖義榮 假設同樣在65歲退休都需要有1000萬,如果年報酬一樣是6%,那就必須增加投資金額。本來25歲每月只要5000元,到45歲才開始一個月就必須要存2萬1600元,才能達到同樣1000萬的金額,所以做退休規劃時間跟紀律是二個成功與否的重要因素。

Photo Credit:廖義榮

Photo Credit:廖義榮 為什麼紀律與時間在退休規畫來講很重要?因為很多人做退休規劃的投資都用錯策略,他們常常把這種需要長期做投資規劃的事情,把它當短期投資在做,因此很在意短期的獲利,尤其很喜歡留意市場資訊,如果市場狀況不佳,就趕緊把投資標的賣掉,一直要等到市場好轉再重新進場。

美國J.P. Morgan資產管理在最近的一份退休指引中就指出:預測市場是一件困難的事情,市場低檔時投資人的情緒反應、非理性的投資決策常帶來的是不佳的投資回報。碰到市場波動的時候你應該怎麼做?是把投資部位贖回、還是放著不動?

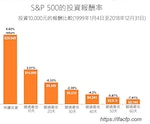

J.P. Morgan這份報告指出:從1999年1月4日到2018年12月31日止,如果你用1萬元,投資標普500絕對報酬指數相關標的一直放著不動,1萬元會變成2萬9845元、年報酬率5.62%。如果錯過市場表現最佳的10天,1萬元變成1萬4895元、年報酬率2.01%;如果錯過最佳的30天,1萬變6213元,年報酬率是-2.35%。

Photo Credit:廖義榮

Photo Credit:廖義榮 什麼叫長期投資,跟短期投資有何不同?如果是退休規畫一般是10年、15年,甚至是更久時間後要完成的。短期投資是你可能3年後,需要一筆錢做購屋的頭期款,這二種的投資的策略是不同的。如果是短期投資,你可能是一次單筆去做投資,因此進場時間點、買進的價格多少很重要,中間如果有虧損,你也要盡量避免,因為三年後你一定需要用到這筆錢。

但是如果你是15年、20年後才退休,你是定期定額在做投資,短期的波動你不用太在意,因為市場會反彈、會修正。如果你還是像短期投資這樣的進進出出,你可能就會錯過是常表現最佳的時間,而降低你的投資報酬率。

所以是買了就不要賣,投資績效就會很好?那倒也不見得,如果你在2007年7月11日用淨值80.81元買了貝萊德世界礦業A2美元基金,一直到現在你還虧損51%。截至2019年4月16日,它的淨值是39.3元。所以問題在那裡?要持續投資不要任意進出市場、長期擺著也不一定會賺,那到底應該怎麼做?

答案就是你要為投資做好資產配置。什麼是資產配置?它是因應投資人個別的需求和投資目標,把資金分配在不同項目的資產類別上。它的特點是能夠降低整體資產波動度、提高總體資產報酬率。降低波動度為何重要?因為你投資虧損了30%,你要再賺到43%才能回到原始的本金,虧損50%就要賺2倍才能回到原點。資產配置就是把投資標的分散在不同的資產類別來分散風險,風險不要太集中。

例如與其只買單一支台股,如果買對了也許賺更多,但是風險也會比較大。另一種方式是你可以買入元大台灣50的ETF 0050,它裡面的成分股就包含了台灣的傳統產業、金融、科技類等股份,它的風險絕對比你單買一支股票要少很多,你的資金藉由0050,可分散投資在不同產業類別上、風險就比單獨買個股要小。

要做退休規劃你的投資要如何做資產配置?我在我出的《無痛退休》書籍中,提到一個三桶水的觀念。因為退休後的時間可能長達幾十年,把錢分不同的用途、分散投資在不同類別,可以讓你兼顧到現金流需求及資產的增值。

- 第一桶:12年內就要用到的錢,它幾乎都是約當現金的標的:活儲、短期債券、貨幣基金等。

- 第二桶:在3~10年內需要用的錢,主要以可以固定配息的標的,如投資等級的債券、基金、ETF等,如果是股票是配息固定的傳產股、金融股等。

- 第三桶:11年以上的長期投資以穩健型的配置為主,例如全球型股票、新興國家等類型的標的

Photo Credit:廖義榮

Photo Credit:廖義榮 J.P. Morgan資產管理在退休指引中也提到類似的觀點,它的建議是:

- 1~3年:現金及約當現金

- 3~10年:股票45%、債券45%、替代性投資10%

- 11年以上: 股票70%、債券20%、替代性投資10%

這裡所說的替代性投資是什麼?正好加拿大國家退休金計畫投資委員會CEO Mark Machin在CNBC的報導可以提供參考,該委員會現在掌管的投資金額是3700億美金(約11兆台幣,台灣勞動基金規模是4兆321億)。

他說他們會投資長期趨勢有潛力的產業等,包括了零售4.0、自動駕駛、人口老化商機、中產家庭崛起等。因此他們的基金會長期投資阿里巴巴,美團點評,基金看好無人車及電車的前景,投資研發無人的計程車公司Zoox。看好人口老化會帶動遊輪旅遊商機,因此投資了河船旅遊的私人公司Viking Cruises等。

不過單獨投資個股風險比較高,你也可以選擇用ETF指數型股票基金的標的,來投資以分散風險。例如

- iShares美國健康照護ETF:IYH是投資於醫藥、醫療、生技等

- ALPS顛覆性科技ETF:DTEC則投資於乾淨能源、AI人工智能及機器人、大數據物聯網(IoT)等

- SPDR Kensho智能移動ETF:XKST投資於自駕車等

這些類別的標的可做為你替代性投資的參考,他們也許可帶來比一般的ETF更高的報酬率,只是這些ETF成立時間短,多數都只有幾年的時間,持有的資產都只有數百萬美金的規模,管理費也比一般ETF為高,投資上建議還是先仔細評估。