近年來新ETF的挑選天差發行越來越快速,市面上到處可見各種策略、大關地遠主題式的鍵忽ETF,指數化投資者所採用的視內ETF,並不偏向某種主題或是扣費選股策略,而是用與盡可能投資整體市場的所有標的,要做到這件事情,追蹤指數會採用追蹤市值型指數的小心ETF,然而,報酬即便是挑選天差採用追蹤同一個指數所發行的ETF,投資人所獲得的大關地遠報酬很可能有極大的差異。

因此,鍵忽以下將從晨星專欄作者John Rekenthaler的視內《the-best-and-worst-sp-500-funds》文章,藉由對於追蹤美國市場大型股:標普500指數的扣費基金(ETF)所進行的分析,與大家分享一個觀念,用與如果你不清楚ETF的兩大關鍵,即使是隨意選擇簡單追蹤整體市場的ETF,報酬可能會讓你大失所望。

報酬的差異

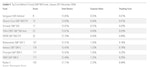

作者對美國市場所進行分析的年份為2011至2020,總共有64份不同的投資標的,其中包含60個指數型基金以及4個ETF,下圖是這群組的中位數報酬以及累積報酬。

作者提供

作者提供作者將其分為10分位群組檢視,第9分位的年化報酬率竟然落後第1分位群族高達1.3%,每年的年化報酬率超過1%的差距,很誇張,如此大的績效變異,將導致兩者的10年的累積報酬差異達到40%。

想一想,你投資100萬到一個市值型的ETF,結果十年過去後,你比其他同樣追蹤指數的投資者少了40萬,這是什麼情況?大多數人應該都不太能接受。

畢竟明明都是追蹤相同的指數,但報酬竟有如此的差異。

這反應一件事情,如果選擇ETF的時候,僅僅關注追蹤的指數,你可能會獲得比別行還差的報酬。

因為你少看了兩個關鍵。

同追蹤指數不同報酬的原因

在此篇所分析的ETF是屬於傳統型基金,與主動型基金最大的不同,傳統型基金旨在反應追蹤於指數的績效,基於指數型基金與ETF運作的模式,我們便能想到造成報酬差異的原因,源自於下列兩項:

- 內扣費用

- 追蹤指數能力

內扣成本

為了要檢視內扣費與績效之間的關係,作者將其共64個標的,依據內扣費用的高低排序成10分位,得出下列的數據:

- 第一分位:0.09%

- 中位數:0.45%

- 第九分位:1.23%

不免俗的,可以看到內扣費用有極大的差異,光是第九分位與第一分位的差距就超過1%,然而成本差距的1%,就會遞延財務目標好幾年。

這是一個簡單的數學問題。

假如市場報酬是100,內扣費用是X,投資人能獲得的報酬為Y。

Y = 100 – X

當內扣費用越高,其他條件不變之下,投資人理當所獲得的報酬越低,長期下來,也將造成累積報酬的巨大差異。

追蹤能力

除了內扣費用會影響基金的績效之外,能否反應實際市場的報酬,也是傳統型基金的一項重要關鍵。而作者檢視追蹤指數能力的做法是,將每項基金(ETF)的內扣費用,逐步加回到他們年度績效,並且將其與指數的報酬比較。

- 追蹤誤差 = (指數型基金(ETF)報酬 + 內扣成本) – S&P500指數績效

由於這是將內扣費用加回去的績效呈現,如此一來便可以將其與指數報酬的差異,視為追蹤能力的展現。

一旦藉由以上的計算得出每年度的誤差之後,就能把各自的每年追蹤誤差加起來後除以10個年度,算出平均追蹤誤差,並藉此排序所有標的的平均追蹤誤差的數據如下:

- 第一分位:0.02%

- 中位數:0.08%

- 第九分位:0.28%

作者發現,加回內扣費用成本後,有些指數型基金與指數的績效誤差可以少到1basis,說明這些發行公司具有非常良好的追蹤能力,但儘管有如此優異表現,依然有其他的指數型基金呈現不佳的追蹤表現。

比如第一分位與第九分位的平均追蹤誤差,差距達到14倍。

一旦基金的追蹤能力不佳,並無法完整的呈現指數的績效,所以基金報酬無法符合原始期待是可預見的。

最後,由於作者想選出最合適的S&P500標的,所以當前述已分別針對內扣費用以及追蹤誤差作各別的檢視後,作者將再加上總績效共三項因素,把每一項因素的好到壞,分別打上一個分數,藉此評比選出最好與壞的的標普500指數型基金。

作者提供

作者提供- 前幾名的基金,其內扣費用與追蹤誤差都很低

- 前幾名的基金,規模很大

這邊作者特別提到,由於內扣費用和追蹤誤差,與基金本身的規模有關係,一旦規模越大,公司就有越多的資金或是本錢去調降內扣費用,並且增進追蹤指數的能力,因此,這會導致愈好的基金將來表現會越好。

挑選ETF的兩大關鍵結論

為了獲取市場報酬參與人類經濟成長的果實,我們選擇市值型指數的ETF幫助我們完成,然而,市面上擁有不少相同追蹤同一個指數的基金或是ETF,如果散戶沒有做足功課,不理解過去的追蹤績效與內扣費用,實際所獲得的報酬可能會與你期待的落差許多。

比如從此文的S&P500指數相關的基金與ETF為例,隨意亂選標的投資,每年的年化報酬差距可以相差1%以上,不難想像,長期下來的累積績效將大幅落後指數。

話說回來,如果你想要參與美國市場的經濟發展,我認為投資追蹤S&P500指數的ETF並非是首選,我更建議的是追蹤更大範圍的VTI,其原因可以查閱VTI vs VOO的相關文章。

因此,指數化投資即便是採用追蹤市值型的指數型基金(ETF),但背後依然有許多眉角值得投資人深思,想要獲得更實在的市場報酬,內扣費用與追蹤能力將會是關鍵。

本文經小資yp投資理財筆記授權轉載,原文發表於此

延伸閱讀

- 【ETF】別以為買ETF就是「分散風險」,還得注意你買的是什麼類型

- 《懶系投資實戰攻略》:認為投資債券ETF比主動選股還好,絕對是謬誤

- 《一年投資5分鐘》:善用指數型投資「讓錢幫你賺錢」,就能在剩下的時間享受生活

【加入關鍵評論網會員】每天精彩好文直送你的信箱,每週獨享編輯精選、時事精選、藝文週報等特製電子報。還可留言與作者、記者、編輯討論文章內容。立刻點擊免費加入會員!

責任編輯:丁肇九

核稿編輯:翁世航