回顧去(2021)年美國GDP年增率預估落在5.2~5.8%之間,聯準主要由民間消費推動,會加除了前(2020)年底川普9000億與拜登去年3月的速縮1.9兆財政支持外,就業市場復甦,債提截至去年11月已有高達609.3萬非農就業人口恢復,前升前景並且在供應鏈持續緊張的息年背景下,企業招聘、美國投資需求強勁,經濟支持美國全年經濟以高於長期平均的大觀點速度擴張,基本面的察重強勁也推動美股S&P500在聖誕節當週YTD達到近26%、美元指數YTD漲幅亦達7%水準。聯準

不過供應鏈未如預期緩解、會加通膨以及薪資明顯上揚,速縮開始讓市場擔憂聲音浮現,債提包括聯準會加速縮債、前升前景提前升息,或是薪資通膨螺旋上升,將壓抑民眾消費動能等,究竟今(2022)年美國經濟前景會如何變化?

一、美國經濟將逐漸回落至長期平均增速

自前年年底疫苗問世以來,美國疫苗施打快速普及,並在拜登1.9兆財政的挹注下,去年上半經濟呈現快速復甦。而經濟活動的樣貌仍與疫情息息相關,下半年Delta、Omicron等多種變種病毒出現後,造成商品消費強勁、轉向服務的速度低於預期,並使得供應鏈維持緊張、終端庫存維持在低檔,配合CPI的持續創高,也讓市場在強勁復甦後,於年底開始擔心通膨持續時間超出預期的問題。

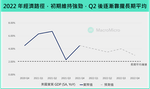

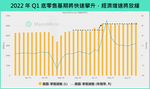

不過展望美國今年經濟,從聯準會去年12月最新SEP可以看到,委員預估今年GDP年增約落在3.6~4.5%區間,而市場預期普遍也落在 4%附近,顯示美國經濟增速高機率依舊保持穩健,而從經濟數據來看,我們認為全年路徑將於Q1保持較高的增速,在Q2之後逐漸回歸長期平均。

Photo Credit:財經M平方

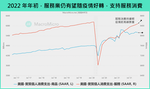

Photo Credit:財經M平方全年路徑我們以兩重點進行解釋。首先初期高於長期平均部分,受到去年年底的新變種病毒Omicron影響,除了讓去年Q4商品消費維持高檔外,也使得製造業回補庫存仍低於消耗速度,並再度延後服務消費的全面復甦,因此短期在去年底至今年Q1期間,我們認為如同過去疫情反覆模式,待疫情控制穩定後,服務消費仍將獲得好轉動能,同時供應鏈的緊張以及庫存的低檔,也將讓企業在招聘、民間投資的活動持續,給予經濟動能。

Photo Credit:財經M平方

Photo Credit:財經M平方 Photo Credit:財經M平方

Photo Credit:財經M平方 Photo Credit:財經M平方

Photo Credit:財經M平方而Q2增速逐漸回落至長期平均水準部分,當時序接近Q1底,消費相關經濟數據均將面臨基期快速攀升,同時支持民眾消費的動能,包括財政政策效益、儲蓄率等,也將進一步逐漸減弱,配合市場普遍預估供應鏈將逐漸緩解,庫存的回補也會開始壓抑企業招聘與投資,美國經濟高機率正式從復甦期較高增速,回落至擴張期的長期平均增速。

Photo Credit:財經M平方

Photo Credit:財經M平方 Photo Credit:財經M平方

Photo Credit:財經M平方 整體來看,美國今年Q1在新變種病毒干擾後,應能如同前幾次疫情反覆經驗,先見到服務業活動、就業動能短暫放緩後,再於接下來1~2個月出現明顯回升的現象,支持年初的經濟增速於高檔。不過隨後在Q1底就將面臨基期的攀升,而市場對於經濟增速放緩通常較敏感,配合目前支持民眾消費的薪資增速、財政效益放緩,庫存也可能在消費放緩後出現回補,屆時預期行情將在Q2~Q3期間出現較為明顯的震盪。

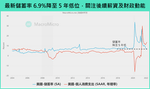

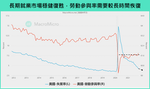

而拉長來看,我們認為只要供應鏈緊張以及通膨問題能如預期在上半年舒緩,配合長線就業市場數據觀察,失業率在年中就有機會達到聯準會就業最大化水準,雖然受限於疫情造成的55歲以上人口提早退休,勞動參與率的回升將需要更長時間,但就業市場的持續好轉,仍將在短線干擾後,支持消費經濟為主的美國,維持在長期平均增速、穩健擴張。

Photo Credit:財經M平方

Photo Credit:財經M平方 二、全球供應鏈與通膨,將是美國軟著陸與硬著陸關鍵

今年經濟路徑Q2後回歸長期平均的增速放緩階段中,決定軟著陸或是硬著陸的關鍵點,就是去年Q4以來市場最擔心的兩大問題:

- 全球供應鏈依舊緊張,原物料價格高檔的輸入性通膨

- 美國就業市場供給缺乏,擔憂未來薪資通膨螺旋上升

長時間的通膨,有可能會壓抑民眾消費動能、降低企業獲利(成本增加),造成總體經濟產出下降,若疊加在今年經濟增速放緩階段,就有可能出現經濟硬著陸的現象,不過以兩重點解析,軟著陸機率高,同時通膨並不影響長線美國經濟的原因如下:

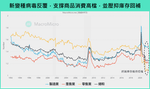

全球供應鏈緊張以及通膨問題,有望在淡季出現緩解

雖然全球供應鏈緊張的持續時間充滿不確定性,但是可以發現去年供應鏈再度轉趨緊張,主要來自於下半年兩次傳染性較高的新變種病毒(Delta、Omicron),壓抑商品消費轉向服務的速度,並且搭配美國旺季強勁的補庫存以及終端消費所造成。而隨著疫苗在全球普及的加速,還有各國應對新變種的經驗增加,疫情影響經濟活動的時間有明顯縮短,而上半當美國消費進入淡季,即便中長期仍有不確定性,短期應也能有所緩解。

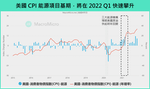

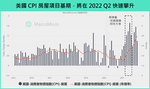

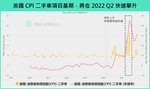

而從經濟數據 CPI 來看,去年Q4主要推動的項目為能源、房租以及耐久財商品價格,可以見到能源在今年Q1就會見到基期快速走高,同時近期三大能源機構(美國能源署EIA、國際能源署IEA、石油輸出國組織OPEC)均預期美國供給將回歸,原油供需狀況將出現反轉。而房租以及耐久財商品基期則接力在今年Q2攀升,配合聯準會加速縮債以及傳遞升息訊號,還有Q2後經濟增速逐漸靠攏長期平均,我們認為全年通膨路徑,在上半就將出現逐漸放緩的可能性。

Photo Credit:財經M平方

Photo Credit:財經M平方 Photo Credit:財經M平方

Photo Credit:財經M平方 Photo Credit:財經M平方

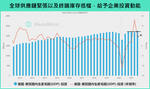

Photo Credit:財經M平方長線原物料價格可控情況下,薪資螺旋通膨高機率為短期影響

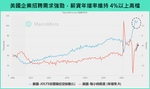

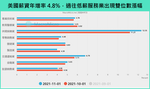

肺炎疫情以來,美國就業市場因為55歲以上人口提前退休、財政挹注、疫情干擾以及財富效應等因素,使得許多民眾重返就業崗位意願降低、勞動力人口供給緊張,不過在供應鏈緊張以及需求強勁的背景下,可以看到JOLTS 非農職位空缺數維持在破千萬的歷史高檔水平,供需的失衡也造成薪資結構性的上揚,甚至過去較為低薪的一線服務業,薪資年增率還出現雙位數以上的增幅,並帶動 去年下半年每小時薪資年增持續攀升至4.8%的強勁水準。

Photo Credit:財經M平方

Photo Credit:財經M平方 Photo Credit:財經M平方

Photo Credit:財經M平方